Hãy đưa trái phiếu về đúng vị trí, vị thế, chỗ đứng rủi ro của nó, an toàn cao hơn cổ phiếu, nhưng thấp hơn gửi ngân hàng chứ không thể đòi hỏi khác đi, theo luật sư Trương Thanh Đức.

Để nhà đầu tư lựa chọn mức độ rủi ro

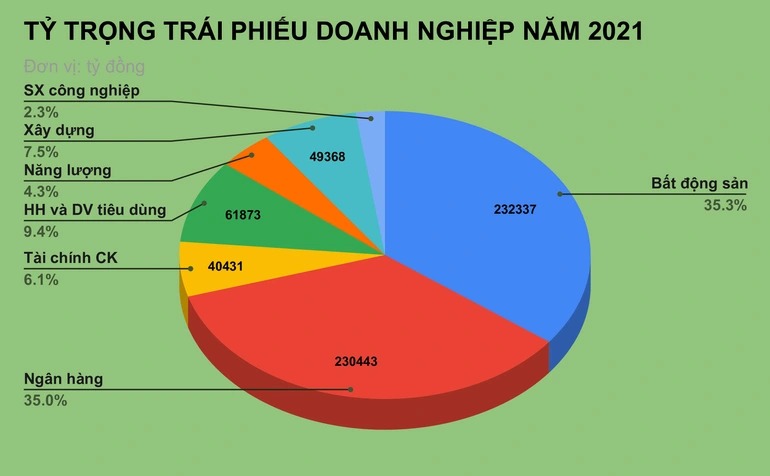

Quan điểm của tôi là vẫn cần khuyến khích phát hành trái phiếu nhiều hơn, mạnh hơn để doanh nghiệp có vốn hoạt động, nhất là trái phiếu riêng lẻ. Ngân hàng và bất động sản phát hành nhiều nhất cũng là bình thường và là một điều đương nhiên vì họ cần vốn lớn nhất.

Phát hành trái phiếu doanh nghiệp không thể đòi hỏi điều kiện quá cao, quá chặt chẽ, quá an toàn, mà phải chấp nhận một mức độ rủi ro nhất định. Đưa ra quá nhiều điều kiện lại thành rối rắm gây khó cho doanh nghiệp, gây nhiễu cho nhà đầu tư và cũng làm khó cho cơ quan quản lý.

Theo tôi, cần chấp nhận thị trường trái phiếu song hành 2 loại đầu tư: đầu tư tương đối an toàn và đầu tư mạo hiểm, thay vì chỉ có một loại tưởng rằng an toàn nhưng lại rất mạo hiểm. Còn muốn đầu tư chỉ an toàn thì gửi tiền ngân hàng hay mua trái phiếu Chính phủ.

Ngân hàng và bất động sản là những ngành cần nhiều vốn nhất (Biểu đồ: Văn Hưng).

Ngân hàng và bất động sản là những ngành cần nhiều vốn nhất (Biểu đồ: Văn Hưng).

Nếu Nghị định số 153/2020 của Chính phủ được sửa đổi như dự thảo thì có đến hơn chục điều kiện phát hành trái phiếu doanh nghiệp, trong đó có việc khôi phục một vài quy định cũ đã bị bãi bỏ và có nguy cơ khóa cứng cửa phát hành của doanh nghiệp. Không nên đưa ra quá nhiều điều kiện như vậy, cần phải bảo vệ và khuyến khích sự phát triển bằng cách thức đơn giản nhất nhưng đề cao trách nhiệm của doanh nghiệp.

Hãy đưa trái phiếu về đúng vị trí, vị thế, chỗ đứng rủi ro của nó, an toàn cao hơn cổ phiếu, nhưng thấp hơn gửi ngân hàng chứ không thể đòi hỏi khác đi.

Doanh nghiệp phát hành để đảo nợ cũng được, miễn là nói thật

Cho tới thời điểm này, chính xác là từ năm 2020, cơ sở pháp lý cho trái phiếu doanh nghiệp đã khá đầy đủ, thậm chí là khá chặt chẽ với nhiều giới hạn, điều kiện. Do đó, chúng ta chỉ cần tập trung vào 2 vấn đề chính.

Thứ nhất là thúc ép, yêu cầu xếp hạng tín nhiệm. Trước mắt, chúng ta quy định theo cách đánh đổi, nếu như anh có kết quả xếp hạng tín nhiệm sẽ không cần thêm điều kiện, hoặc có thêm 1-2 điều kiện bởi xếp hạng tín nhiệm đã bao trùm nhiều điều kiện về kiểm toán.

Nếu chưa có kết quả xếp hạng tín nhiệm, doanh nghiệp phải đánh đổi bằng việc đáp ứng 5-7, thậm chí hàng chục điều kiện, chứ không thể cào bằng. Sau một vài năm thì sẽ bắt buộc doanh nghiệp phải có kết quả xếp hạng tín nhiệm.

Thứ hai, nhiều người nói rằng thị trường trái phiếu doanh nghiệp gây ra rủi ro, cần phải thắt chặt hơn. Quan điểm của tôi là hoàn thiện hệ thống pháp lý không có nghĩa là thắt chặt hơn, mà cần đảm bảo thông tin đến được thị trường một cách công khai, minh bạch, chính xác, còn vấn đề rủi ro là do nhà đầu tư quyết định.

Chẳng hạn doanh nghiệp hoàn toàn có thể phát hành trái phiếu gấp nhiều hơn 5-10 lần vốn chủ sở hữu; phát hành khi đang thua lỗ cũng được, thay vì cứ phải có lãi mới phát hành; hay có thể phát hành trái phiếu để trả nợ, đảo nợ; phát hành khi có khoản nợ quá hạn cũng được, thay vì phải trả hết nợ đến hạn trong 3 năm gần nhất. Tuy nhiên, tất cả thông tin trên phải công bố rõ ràng, chỉ rõ, nói thật.

Doanh nghiệp phát hành trái phiếu để đảo nợ cũng được, miễn là phải công bố rõ ràng (Ảnh: Tiến Tuấn).

Doanh nghiệp phát hành trái phiếu để đảo nợ cũng được, miễn là phải công bố rõ ràng (Ảnh: Tiến Tuấn).

Đương nhiên là mức lãi suất sẽ khác nhau và mỗi nhà đầu tư sẽ đánh giá đâu là nguy cơ và đâu là cơ hội. Còn nếu có kết quả xếp hạng tín nhiệm thì sẽ là một đánh giá bao trùm dễ hình dung nhất.

Mấu chốt là mọi thông tin đều phải được công bố một cách rõ ràng, chính xác, minh bạch. Còn nếu thắt chặt thì đa số doanh nghiệp sẽ không thể phát hành khối lượng trái phiếu riêng lẻ quá một lần vốn chủ sở hữu, vì phải có tài sản bảo đảm hoặc bảo lãnh thanh toán theo yêu cầu của dự thảo sửa đổi.

Về cách thức công khai thông tin, đầu tiên phải đi từ trang web của công ty phát hành, cùng với đó là công bố trên một số phương tiện thông tin đại chúng, thay vì cấm đối với trái phiếu riêng lẻ như hiện nay. Cũng cần phải có một trang web đăng tất cả thông tin của các đợt phát hành.

Chúng ta không nên tập trung vào các điều kiện bắt buộc như lãi lỗ, giới hạn phát hành, tài sản bảo đảm, bảo lãnh thanh toán và giám sát việc sử dụng vốn đúng mục đích, vì như vậy thì không còn là đặc điểm của trái phiếu riêng lẻ và rất không phù hợp với thực trạng nguồn vốn của các doanh nghiệp đang hoạt động trên thị trường.

Tôi cho rằng sự yếu kém nhất của hệ thống là đã không công khai minh bạch, lại không giám sát, kiểm tra kịp thời nên làm cho mọi người mất lòng tin. Không có gì giám sát tốt bằng thị trường, trong đó có trái chủ, nhà đầu tư, công chúng, báo chí và cả các đối thủ.

Bên cạnh đó, nếu sửa quy định pháp luật thì chỉ cần sửa cơ chế xử phạt, tăng mức độ xử phạt, không giới hạn phạt hành chính ở mức 3 tỷ đồng như hiện hành thay vì phạt hành chính quá thấp nên cứ phải nghĩ đến giải pháp hình sự. Tốt nhất là dùng công cụ kinh tế để giải quyết các vấn đề kinh tế thay vì xử lý bằng hình sự. Bất đắc dĩ không còn lựa chọn nào khác thì mới phải xử tội.

Bài viết thể hiện góc nhìn, quan điểm của Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI, Trọng tài viên Trung tâm Trọng tài Quốc tế Việt Nam, không nhất thiết đồng quan điểm với Dân trí. Độc giả có thể phản biện trong phần bình luận phía dưới bài viết.

Luật sư Trương Thanh Đức